Maliyyə planı

Maliyyə planı — xarici şəraitdən və gələcək maliyyə axınlarının koordinasiyasından asılı olaraq mövcud maliyyə resursları ilə onların əldə edilməsinin reallığına uyğun olaraq məqsədlərin seçilməsi gəlir və xərclərin formalaşması planlarının hazırlanmasında və icrasına nəzarətdə ifadə edilir, pul ifadəsində ifadə olunan cari maliyyə vəziyyətini, onlara nail olmaq üçün məqsədləri və vasitələri nəzərə almaq.

== Tərifi ==

Müəyyən dövr üçün icmal maliyyə planı büdcə adlanır. Təxminlər və ya biznes planları müəyyən layihələri həyata keçirmək üçün istifadə edilə bilər.

Bazar iqtisadiyyatı şəraitində öz fəaliyyətinin maliyyə planlaşdırılması ayrı-ayrı şəxs, ailə, təşkilat, bütöv bir dövlət və ya onların birliyi tərəfindən həyata keçirilə bilər, müəssisələrdə isə maliyyə idarəçiliyinin tərkib hissəsidir. Mühasibat balansı, mənfəət və zərər haqqında hesabat və pul vəsaitlərinin hərəkəti haqqında hesabat maliyyə planlaşdırmasının formaları deyil, çünki onlar müəssisənin artıq həyata keçirilən fəaliyyəti haqqında ilkin sənədlərdən məlumatları əks etdirir.

Strateji maliyyə planlaşdırmasının vəzifəsi uzun müddət üçün maliyyə fəaliyyətinin proqnozlaşdırıldığı məqsədlər, maliyyə imkanları və xarici şərtlər arasında balans yaratmaq və qorumaqdır. Planlı iqtisadiyyatda iri təsərrüfat subyektlərinin fəaliyyətinin maliyyə-təsərrüfat planlaşdırılması dövlət tərəfindən həyata keçirilir, maliyyə resursları dövlətin uzunmüddətli məqsəd və vəzifələrinə uyğun olaraq sahələr və sektorlar arasında bölüşdürülür.

== Maliyyə planlaşdırma üsulları ==

Normativ. Əsas odur ki, əvvəlcədən müəyyən edilmiş normalardan istifadə edərək, şirkətə nə qədər resurs lazım olduğunu, eləcə də onların mənbələrini müəyyən etməkdir.

Balanslı.

Maliyyə

Maliyyə biznes maliyyəsi, fərdi maliyyə və ictimai maliyyəni əhatə edir. Maliyyəyə pul yığımı və adətən, pulun borc verilməsi də daxildir. Əsasən, zaman, pul və risk anlayışları və onların bir-biri ilə əlaqəsi ilə məşğuldur. Eyni zamanda, pulun xərclənməsi və büdcənin hazırlanması ilə də məşğuldur.

Maliyyə prosesi, əsasən, fiziki və hüquqi şəxslərin banka əmanət yerləşdirməsi vasitəsilə işləyir. Bank pulu digər fiziki və hüquqi şəxslərə istehlak və ya investisiya məqsədilə kredit olaraq verir və onlardan faiz tələb edir.

Kreditlər, son vaxtlarda artan sürətlə, yenidən satış üçün paketlənir, yəni investor krediti (borcu) ya bankdan, ya da birbaşa şirkətdən alır. İstiqraz vərəqləri şirkətlər tərəfindən investorlara birbaşa satılan borcdur, bu zaman investor faiz əldə edir və ya istiqraz vərəqini təkrar bazarda satır.

Bank sektoru kredit təmin etməklə fondlaşmanın əsas vasitəçisi rolunda çıxış edir. Ancaq, şəxsi sərmayə, birgə fond, (mutual fund), qorunma fondları (hedge fund) və digər qurumlar müxtəlif istiqraz vərəqlərinə investisiya etməklə əhəmiyyət qazanmışlar.

Barbarossa planı

Barbarossa əməliyyatı (alm. Unternehmen Barbarossa) — İkinci dünya müharibəsində Almaniyanın SSRİ-yə qarşı həyata keçirdiyi ildırımsürətli müharibə (alm. Blitzkrieg) planı. Əməliyyatın adı Müqəddəs Roma imperiyasının imperatoru I Fridrix Barbarossanın adından götürülmüşdür.

Plan 1940-cı il iyulun 21-də general Fridrix Paulusun rəhbərliyi altında hazırlanmağa başlanmış və həmin il 18 dekabrda Vermaxtın ali baş komandanı Adolf Hitlerin 21 nömrəli direktivi ilə təsdiq edilmişdir. Plana görə 3 ay ərzində SSRİ-nin Avropa hissəsini tutmaq planlaşdırılırdı.

Əməliyyat 1941-ci il 22 iyun tarixində 4,5 milyon nəfərlik alman ordusunun hücumu ilə 2 900 km-lik SSRİ sərhədi boyunca icra edilməyə başlamış, bu hadisə tarixə ən böyük hücum əməliyyatı kimi daxil olmuşdur. Əməliyyata həmçinin 60 000 texnika və 750 000 at cəlb olunmuşdu.

== Barbarossa planı ==

Barbarossa planına uyğun olaraq 22 iyun 1941-ci ildə SSRİ-yə hucum üçün Almaniya və onun müttəfiqlərinin 190 diviziyası(o cümlədən 19 tank və 14 mühərrikli diviziya)cəmləşdirilmişdi. Onları dörd hava donanması, eləcə də Rumıniya və Finlandiya aviasiyası dəstəkləyirdi.

Daues planı

Daues planı — Alman məsələsində konstruktiv dialoqa dönüş Rur böhranının sona çatması və ABŞ iqtisadçısı general Çarls Dauesin rəhbərliyi ilə beynəlxalq komissiyanın yaradılması oldu. Komissiya təzminat məsələsində 2 ekspert komitəsi yaratmaq haqqında qərar qəbul etdi:

Birinci komitə alman markasının sabitləşdirilməsi və büdcənin sağlamlaşdırılması ilə məşğul olmalı idi.

İkinci komitə Almaniyadan xaricə çıxarılan kapitalı geri qaytarmaq üçün mümkün olan vasitələri araşdırmalı idi.

Ekspertlər komitəsinin iclasları 1924-cü ilin yanvarın 14-dən aprelin 9-a qədər London şəhərində keçirildi. Birinci ekspertlər komitəsinin sədri Daues seçildi. Komitənin başlıca vəzifəsi təzminatla bağlı məsələyə dair tövsiyələr vermək idi. Müzakirələr nəticəsində belə bir qənaətə gəldilər ki, Almaniyanın təzminat ödəmək qabiliyyətinin bərpası üçün işğal edilmiş ərazilər iqtisadi və maliyyə cəhətdən yenidən ölkəyə birləşdirilməli və Almaniyaya beynəlxalq istiqrazlar verilməlidir. Burada təqdim olunan ekspertlərin məruzəsi "Daues planı" adlandırıldı. Bu plan 3 hissədən ibarət idi:

1. Ekspertlərin nəticələri və komitənin mövqeləri.

Gertruda planı

Gertruda, Gertrude və ya Gertrud, Nasist Almaniyasının Türkiyəni işğal etmək planlarında istifadə olunan kod adıdır və fikir 1942-ci ilin yayının əvvəllərində formalaşmağa başlamışdı. Bu kod adı sonradan dəyişdirildi.

Qırmızı Ordunun Qafqazdakı hücum hərəkətləri və müttəfiqlərin Siciliyadakı əməliyyatları səbəbindən bu fikirdən imtina edildi.

Şərq regionları nazirliyindən tapılan sənədlərə görə Nasist liderləri, gec-tez türkçülük və Azərbaycanın Türkiyə ilə birləşməsinin Almaniyaya təhlükə yaradacağını bilirdilər. “Böyük Turan” adı ilə Azərbaycan və Türkiyənin birləşməsi 1942 və 1943-cü illərdə nasist liderləri tərəfindən müəyyənləşdirildi. Birləşmiş Ermənistan ideyası türklərin Qafqazdakı istəklərinə qarşı tarazlaşdırıcı bir fikir ola bilərdi.

Müstəqil Qafqaz Hərəkatı ermənilərin müstəqillik tələblərini qeyd etmişdi. Bəzi iddialara görə, bu Adolf Hitler tərəfindən bu ideya təklif edilmiş və təsdiq edilmişdir.

Madaqaskar planı

Madaqaskar planı — Üçüncü Reyx tərəfindən təklif edilən köçürmə planı. Plana əsasən Avropada yaşayan yəhudi toplumu Madaqaskar adasına yerləşdirilməli idi.

== Arxa plan ==

Avropalı yəhudilərin Madaqaskar adasına köçürülməsi ilə bağlı fikirlər daha əvvəlcədən də mövcud olmuşdur. Fikir ilk dəfə 1885-ci ildə antisemitist düşüncələri ilə bilinən Paul de Laqarde tərəfindən təklif edilmişdir. 1920-ci ildə dönəmin aktiv siyasi və ictiami xadimlərindən olan Henri Hamilton, Arnold Le və digərləri Madaqaskar planı planını yenidən gündəmə gətirmişdir. Madaqaskar planından öncə XX əsrin əvvəllərində Avropada yaşayan yəhudi toplumuna Uqanda planı adlı layihə təklif edilir. Plana əsasən yəhudi əhalisi indiki Keniya ərazilərində yerləşən Mau platasına köçürülməli idi. Təklif Bazel şəhərində keçirilən VI Sionist yığıncağında müzakirə edildi və müzakirələr şiddətli fikir ayrılığına səbəb oldu. Madaqaskar dünya yəhudilərinin toplana biləcəyi və monoetnik dövlət quracağı ən potensiallı yer sayılırdı.

Müharibə ərəfəsində bu ideyanı yenidən gündəmə gətirən nasist liderlər Adolf Hitlerin də razılığını ala bilmişdi.

Marşal planı

Marşal planı — Qərbi Avropaya xarici yardım göstərmək üçün 1948-ci ildə qəbul edilmiş Amerika təşəbbüsü. ABŞ İkinci Dünya müharibəsinin bitməsindən sonra Qərbi Avropa ölkələrinə iqtisadi bərpa proqramları çərçivəsində 13,3 milyard dollar (2023-cü ildə 173 milyard dollara bərabər) yardım edib. Morgentau planını əvəz edərək 3 aprel 1948-ci ildən başlayaraq dörd il fəaliyyət göstərdi. Lakin 1951-ci ildə Qarşılıqlı Təhlükəsizlik Aktı ilə əvəz olundu. ABŞ-nin məqsədləri müharibə zamanı dağılmış bölgələri bərpa etmək, ticarət maneələrini aradan qaldırmaq, sənayeni modernləşdirmək, Avropanın rifahını yaxşılaşdırmaq və kommunizmin yayılmasının qarşısını almaq idi. Marşal planı dövlətlərarası maneələrin azaldılmasını və Avropa qitəsinin iqtisadi inteqrasiyasını təklif edir, eyni zamanda məhsuldarlığın artırılmasını və müasir biznes prosedurlarının qəbulunu təşviq edirdi.

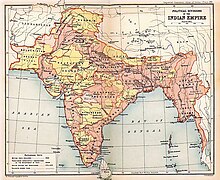

Mauntbetten planı

Mauntbetten planı — Böyük Britaniyanın mütəmləkəsi olan Hindistanın iki dominiona (Hindistan İttifaqı və Pakistan) bölünməsi planı.

== Tarixi zərurət ==

Hindistanda müstəmləkə zülmünə qarşı mübarizə İkinci Dünya müharibəsindən sonra daha geniş vüsət aldı. Böyük Britaniya İkinci dünya müharibəsindən sonra nəinki böyük dövlət statusuna iddia edə bilirdi, hətta beynəlxalq siyasətdə ciddi rolu görünmürdü, nəhəng imperiya statusundan imtina edərək kiçik tərəfdaş rolunu oynayırdı. Hərbi-iqtisadi baxımdan Amerika Birləşmiş Ştatlarından asılı vəziyyətə düşən İngiltərə Hindistan da daxil olmaqla dünyanın müxtəlif bölgələrində öz iqtisadi maraqlarından Vaşinqtonun xeyrinə imtina etdi.

İngiltərədə 1945-ci ilin iyulunda keçirilən parlament seçkilərində qalib gələn leyboristlər konservatorlardan fərqli olaraq "Hindistandan getməyin vacibliyi, qaçılmazlığı", "qalmaq üçün getmək" siaysətinin zəruriliyini daha aydın əkildə dərk edirdilər. Liberal tendensiya Hindistanın bütövlüyünü saxlamaq, ideya baxımdan leyboristlərə yaxın olan HMK-ya önəmli hakimiyyət funksiyaları ötürməyə üstünlük verirdi. İngilislərin əlində zəiflədilmiş mərkəzi hakimiyyətin qalması onları Hindistanın bütövlüyünün qarantına çevirirdi, eyni zamanda siyasi elitanın diqqətini, enerjisini yerli problemlərin həllinə yönəldirdi. Hindistanın regional, konfessional, adminstrativ-siyasi əsaslara görə parçalanması müstəmləkəçilərin əsas siyasi xətti idi.

Leyborist hökumətinin lord Petik-Lourens missiyası Hindistanın vahidliyini təmin etmək, İngiltərə ilə sıx əlaqələrini təmin etməyə çalışırdı. Londonda 1946-cı il may ayının 16-da açıqlanan "bütövlük planı" Konstitusiya Assambleyasının fəaliyyətini nəzərdə tutur, məhz liberaların baxışlarını əks etdirirdi.

Uqanda planı

Uqanda planı — Şərqi Afrika Britaniyası torpaqlarının bir qismini yəhudilərə verilməsini özündə birləşdirən plan. Plana əsasən yəhudilərə öz dövlətlərini yaratmaqları üçün geniş ərazilər verilməli idi. Təklif ilk dəfə 1903-cü ildə Böyük Britaniyanın müstəmləkələrlə bağlı məsələləri ilə məşğul olan Yozef Çemberlin tərəfindən sioinst lider Teodor Hertsla edildi. Plan indiki Keniya ərazisində yerləşən Mau platasında 13.000 km² ərazinin yəhudilərə verilməsini təklif edirdi. Uqanda planı Rusiya imperiyası ərazisində yaşanmış yəhudi qətliamlarına cavab olaraq hazırlanmışdı və yəhudilərin planı qəbul edəcəyi gözlənilirdi.

Təklif Bazel şəhərində keçirilən VI Sionist yığıncağında müzakirə edildi və müzakirələr şiddətli fikir ayrılığına səbəb oldu. Bir qrup təklifin qəbul ediləcəyi halda Fələstin ərazilərində yeni bir yəhudi dövlətinin yaradılmasının mümkün olmayacağını müdafiə edirdi. Yekunda 299 nəfərdən 177 nəfəri plana müsbət cavab verdilər. Növbəti il üç nəfərdən təşkil olunmuş qrup ərazinin öyrənilməsi üçün Keniyaya yola salındı. Ərazinin dəniz səviyyəsindən yüksəkdə yerləşməsi, ərazinin digər Afrika bölgələrinə nəzarən daha çox məhsuldar olması kimi səbəblər qrupda müsbət fikir yaratmışdı.

Yunq planı

Yunq planı — Birinci dünya müharibəsində məğlub olmuş Almaniya üçün təzminat planı.1929-cu ilin avqustunda yazılmış və rəsmi olaraq 1930-cu ildə qəbul edilmişdir. O, amerikalı sənayeçi Owen Yunqin rəhbərlik etdiyi komitə (1929-30) tərəfindən təqdim edilmişdir.

Yunq, Amerika Radio Korporasiyasının (RCA) qurucusu və keçmiş sədri, o zaman Rokfeller Fondunun qəyyumlar şurasının üzvü idi. Müttəfiqlərarası Təzminatlar Komissiyası Almaniyanın təzminat məbləğini nəzəri olaraq cəmi 132 milyard, lakin praktiki olaraq cəmi 50 milyard təşkil etdi. 1924-cü ildə Dawes Planı istifadəyə verildikdən sonra məlum oldu ki, Almaniya qeyri-müəyyən müddət ərzində illik ödənişləri istəməyərək ödəməyəcək.Plan növbəti ödənişləri təxminən 20 faiz azaldıb.Baxmayaraq ki, nəzəri cəmi 112 milyard Qızıl Mark, ABŞ-yə bərabərdir. 1929-cu ildə 27 milyard dollar (2022-ci ildə 121 milyard ABŞ dolları) 58 il müddətində və 1988-ci ildə başa çatacaq, çox az adam planın on ildən çox davam edəcəyini gözləyirdi.Bundan əlavə, Gənc Plan iki milyard Qızıl Mark, 473 milyon ABŞ dolları məbləğində müəyyən edilmiş illik ödənişi iki komponentə böldü: şərtsiz bir hissə, məbləğin üçdə birinə bərabər və təxirə salına bilən hissə, qalan üçdə ikiyə bərabərdir. faiz cəlb edəcək və JP Morgan & Co tərəfindən koordinasiya edilən Amerika investisiya banklarının konsorsiumu tərəfindən maliyyələşdiriləcək.

Müttəfiqlərin Reparasiya Komitəsi tərəfindən təyin edilmiş komitə 1929-cu ilin birinci yarısında toplandı və həmin il iyunun 7-də ilk hesabatını təqdim etdi. Yanqdan başqa, ABŞ-ni görkəmli bankir J. P. Morgan Jr və onun tərəfdaşı Tomas V. Lamont təmsil edirdi. Hesabat Böyük Britaniyanın böyük etirazları ilə qarşılaşdı, lakin Haaqada keçirilən birinci Konfransdan sonra plan avqustun 31-də yekunlaşdırıldı.

Şliffen planı

Şliffen planı — Almaniya imperiyası tərəfinən hazırlanmışdır. 1905-ci ildə "ildırımsürətli" müharibə planı hazırlandı.Bu Alfred fon Şliffen rəhbərliyi ilə Fransa və Rusiya ilə müharibəni nəzərdə tutan plan idi.Plana görə müharibə iki cəbhədə aparılmalı idi.

Morgentau planı

"Morgentau planı" (ing. Morgenthau Plan), "Almaniya tərəfindən 3-cü dünya müharibəsinin başlamasının qarşısını almaq üçün proqram" — ABŞ-ın Maliyyə Naziri Henri Morgentau tərəfindən təklif olunan Almaniyanın müharibədən sonrakı düzəni proqramı. Morgentau planı Almaniyanın parçalanmasını, mühüm sənaye sahələrinin beynəlxalq nəzarətə verilməsini, ağır sənayenin ləğvini, silahsızlaşdırılmanı və Almaniyanın aqrar ölkəyə çevrilməsini nəzərdə tuturdu.

1944-cü ilin sentyabrında Uinston Çörçill və Franklin Delano Ruzveltin daxil olduğu 2-ci Kvebek Konfransında təklif edildi. Konfransda Almaniyanın əsasən aqrar ölkəyə çevrilməli olduğu memorandum imzalanıb. Təfərrüatlar mətbuata məlum oldu və plan ABŞ və İngiltərədə ciddi şəkildə tənqid olundu. Göbbelsin təbliğat nazirliyi bundan istifadə edərək “yəhudi Morgentau”nun Almaniyanı nəhəng bir kartof sahəsinə çevirmək istədiyini bəyan etdi. “Völkischer Beobachter” qəzeti “Ruzvelt və Çörçil yəhudilərin qatil planı ilə razılaşdılar” başlığını dərc etdi.

Müşahidəçilər qeyd edirdilər ki, bu tədbirlər nəticəsində alman əhalisinin həyat səviyyəsi kəskin şəkildə aşağı düşmüş və müharibədən sonrakı aclıq geniş vüsət almışdır. Sənayesizləşmə şəhərlərdə cəmləşmiş sənaye işçilərinin, zəncir boyu isə sənayeyə xidmət edən bank və idarəetmə işçilərinin işindən məhrum olmasına gətirib çıxardı, şəhər xidmətləri, tibb, təhsil və mədəniyyət sahələrini səmərəli tələbatdan məhrum etdi; yüksək məhsuldar kənd təsərrüfatı istehsalı isə bir tərəfdən sərbəst buraxılan əmək ehtiyatlarını tuta bilmirdi, digər tərəfdən isə istehsal olunan məhsulların ödəmə qabiliyyəti bazarını da itirirdi.

Korporativ maliyyə

Korporativ maliyyə (təşkilatın maliyyəsi, ing. Corporate finance) — maliyyələşmə mənbələri, korporasiyaların kapital strukturu, menecerlərin firmanın səhmdarlar üçün dəyərini artırmaq üçün gördüyü tədbirlər və maliyyə resurslarının bölüşdürülməsi üçün istifadə olunan alətlər və təhlillərlə məşğul olan maliyyə sahəsi.

== Tərifi ==

Amerikalı professor Stiven Rossun fikrincə, korporativ maliyyə biznes qərarları, pul vəsaitlərinin hərəkəti və firmanın səhmlərinin dəyəri arasındakı əlaqənin öyrənilməsidir.

Bir sıra iqtisadçılar təşkilatın maliyyəsini təşkilatın təsərrüfat fəaliyyəti zamanı yaranan və onun pul vəsaitlərinin hərəkətinin formalaşması, bölüşdürülməsi və istifadəsi ilə bağlı olan iqtisadi münasibətlər kimi müəyyən edirlər.

== Korporativ maliyyənin vəzifələri ==

Korporativ maliyyənin vəzifələrindən biri təşkilatın xərclərinin davamlı olaraq pul vəsaitləri ilə təmin edilməsidir. Təşkilatın təsərrüfat fəaliyyətinin maliyyələşdirilməsinin əsas mənbəyi onun öz kapitalıdır (nizamnamə kapitalı və mənfəət). Müəssisə aparmaq xərclərinin öz dövriyyə kapitalının həcmindən müvəqqəti artıq olması ilə təşkilat borc kapitalını cəlb edir. Uzunmüddətli ehtiyacları ödəmək üçün daha tez-tez istiqrazlar və ya səhmlər buraxılır və ya uzunmüddətli kreditlər alınır. Kreditin alınması və ya səhmlərin buraxılması ilə bağlı bu cür strateji qərarlar son nəticədə təşkilatın kapitalının strukturunu müəyyən edir . Qeyd etmək lazımdır ki, mənfəətin ənənəvi mühasibat göstəricisi iqtisadi mənfəət yaratmaq üçün istifadə olunan kapitalın cəlb edilməsi ilə bağlı fürsət xərclərini, həmçinin əlavə dəyər yaratmaq, dövriyyə vəsaitlərinin həcminə, kapital qoyuluşlarına nəzarət etmək üçün zəruri olan artımı nəzərə almır, lakin əsas vəsaitlərin və qeyri-maddi aktivlərin köhnəlməsi kimi qeyri-monetar göstəricini nəzərə alır, ona görə də bəzi maliyyə mütəxəssisləri şirkətin fəaliyyətinin əsas göstəricisi kimi gözlənilən diskontlaşdırılmış pul vəsaitlərinin hərəkətini seçirlər.

Maliyyə Nazirliyi

Azərbaycan Respublikası Maliyyə Nazirliyi – Azərbaycan Respublikasında maliyyə siyasətini həyata keçirən və dövlət maliyyəsinin idarə olunmasını təşkil edən mərkəzi icra hakimiyyəti orqanı.

== Haqqında ==

Azərbaycan Respublikasının Maliyyə Nazirliyi 1918-ci ildə Azərbaycan Xalq Cümhuriyyəti elan edilən zaman yaradılmışdır.

Azərbaycan Respublikası Maliyyə Nazirliyi Azərbaycan Respublikasında maliyyə siyasətini həyata keçirən və dövlət maliyyəsinin idarə olunmasını təşkil edən mərkəzi icra hakimiyyəti orqanıdır. Maliyyə Nazirliyi Azərbaycan Respublikası Prezidentinin 2009-cu il 09 fevral tarixli 48 nömrəli Fərmanı ilə təsdiq edilmiş Əsasnaməyə uyğun olaraq fəaliyyət göstərir.

== Fəaliyyəti ==

Azərbaycan Respublikasının maliyyə siyasətini işləyib hazırlanması və həyata keçirilməsi

Dövlət maliyyəsinin idarə olunmasının təşkil edilməsi

Dövlət və icmal büdcələrin layihələrinin hazırlanması

Dövlət büdcəsinin kassa icrasının təmin edilməsi

Dövlət borcunun idarə edilməsi

Mühasibat uçotunun təşkili və aparılması sahələrində dövlət tənzimlənməsi

Dövlət büdcəsi vəsaitindən istifadə

== Tabeliyindəki qurumlar ==

Dövlət Xəzinədarlığı Agentliyi,

Dövlət Borcunun və Maliyyə Öhdəliklərinin İdarə Edilməsi Agentliyi

Dövlət Maliyyə Nəzarəti Xidməti

Naxçıvan Muxtar Respublikasının Maliyyə Nazirliyi

Maliyyə Elm-Tədris Mərkəzi

Məlumat-Hesablama Mərkəzi

"Maliyyə və uçot jurnalı redaksiyası" Məhdud Məsuliyyətli Cəmiyyəti

=== Maliyyə Elm-Tədris Mərkəzi ===

SSRİ Maliyyə Nazirliyinin "Maliyyə orqanlarının işçiləri üçün qısamüddətli kursların və iqtisadi seminarların təşkili haqqında" 09 fevral 1968-ci il tarixli 36 saylı məktubuna uyğun olaraq, Azərbaycan SSR Maliyə Nazirliyinin 31 mart 1968-ci il tarixli A-13 saylı əmri ilə Azərbaycan SSR Maliyyə Nazirliyinin Maliyyə sistemi işçilərinin daimi fəaliyyət göstərən təkmilləşdirmə kursu yaradılmış və həmin dövrdən fəaliyyətə başlamışdır.

Azərbaycan Respublikası Maliyyə Nazirliyinin 30 sentyabr 1996-cı il tarixli 66 saylı əmri ilə "Azərbaycan Respublikası Maliyyə Nazirliyinin Maliyyə sistemi işçilərinin daimi fəaliyyət göstərən təkmilləşdirmə kursu" "Azərbaycan Respublikası Maliyyə Nazirliyinin İxtisasartırma Kursu adlandırılmışdır".

Azərbaycan Respublikası Nazirlər Kabinetinin 05 iyun 2002-ci il tarixli 91 saylı qərarı ilə Azərbaycan Respublikası Maliyyə Nazirliyinin İxtisasartırma Kursunun bazasında Azərbaycan Respublikası Maliyyə Nazirliyi yanında Maliyyə Elm-Tədris Mərkəzi yaradılmışdır.

=== Məlumat Hesablama Mərkəzi ===

Azərbaycan Respublikası Maliyyə Nazirliyinin Məlumat Hesablama Mərkəzi (MHM) Maliyyə Nazirliyinin 30 dekabr 1977-ci il № 716 əmrinə əsasən təşkil edilib və Respublika Dövlət müəssisəsi hesab edilir.1990-cı ilin yanvar ayından Maliyyə Nazirliyinin nəzdində tam təsərrüfat hesablı müəssisə kimi fəaliyyətə başlayıb.

Maliyyə analizi

Maliyyə analizi — (maliyyə hesabatının təhlili, mühasibat təhlili və ya maliyyənin təhlili kimi də istinad edilir) biznesin, sub-biznesin və yaxud layihənin həyat qabiliyyətinin, sabitliyinin və gəlirliliyinin qiymətləndirilməsinə aiddir. Bu, maliyyə hesabatlarından və başqa hesabatlardan alınan məlumatlardan istifadə edən əmsallar və başqa metodlardan istifadə edərək hesabat hazırlayan mütəxəssislər tərəfindən həyata keçirilir. Adətən bu hesabatlar biznes qərarlarının qəbul edilməsində əsaslardan biri kimi yuxarı rəhbərliyə təqdim olunur. Maliyyə analizi müəssisənin aşağıdakıları edə biləcəyini müəyyən edə bilər:

Əsas fəaliyyətinizi və yaxud fəaliyyətinizin bir hissəsini davam etdirmək və ya tam əksinə dayandırmaq;

Öz məhsulunu hazırlamaq üçün müəyyən materiallar istehsal etmək və yaxud əldə etmək;

Öz mallarınızın istehsalında müəyyən maşın və avadanlıqları əldə etmək və yaxud icarəyə vermək;

Səhmləri buraxmaq və yaxud dövriyyə kapitalının artırılması üçün bank krediti haqqında danışıqlar aparmaq;

İnvestisiya və yaxud kredit kapitalı ilə əlaqəli qərarlar qəbul etmək;

Rəhbərliyə öz biznesinin həyata keçirilməsində müxtəlif alternativlər üzrə məlumatlı seçim etməyə imkan verən digər qərarlar qəbul etmək;

== Şirkət səviyyəsində analiz ==

Maliyyə analitikləri tez-tez şirkətinin elementlərini aşağıdakı kimi qiymətləndirlər:

Gəlirlilik – həm qısamüddətli, həm də uzunmüddətli perspektivdə gəlir əldə etmək və artımı saxlamaq qabiliyyətidir. Adətən, şirkətin gəlirlilik dərəcəsi şirkətin fəaliyyət nəticələri haqqında hesabat verən mənfəət və zərər hesabatına əsaslanır;

Ödəmə qabiliyyəti – uzunmüddətli perspektivdə kreditorlar və başqa üçüncü şəxslər qarşısında öhdəliklərini ödəmək qabiliyyətidir;

Likvidlik – təcili öhdəliklərin yerinə yetirilməsi zamanı müsbət pul axınını dəstəkləmək bacarığıdır;

Stabillik – firmanın və yaxud şirkətin öz fəaliyyətini həyata keçirərkən əhəmiyyətli itkilərə məruz qalmadan, uzunmüddətli perspektivdə biznesdə qalmaq qabiliyyətidir. Şirkətin sabitliyinin qiymətləndirilməsi həm mənfəət və zərər hesabatının, həm də mühasibat balansının, həmçinin, başqa maliyyə və qeyri-maliyyə göstəricilərinin istifadəsini tələb edir.

Həm ikinci, həm də üçüncü verilmiş şərtlər mühasibat balansına əsaslanır ki, bu da müəyyən bir vaxtda biznesin maliyyə vəziyyətini göstərir.

== Üsullar ==

Maliyyə analitikləri tez-tez maliyyə göstəricilərini (ödəmə qabiliyyəti, gəlirlilik, artım və s.) müqayisə edirlər:

Keçmiş göstəricilər – eyni şirkət üçün tarixi dövrlər üçün (məsələn, son 5 il ərzində)

Gələcək göstəricilər – Tarixi şəxsiyyətlərdən və müəyyən riyazi və statistik üsullardan, o cümlədən indiki və gələcək dəyərlərdən istifadə etmək yolu ilə,

bu ekstrapolyasiya üsulu maliyyə təhlilində səhvlərin əsas mənbəyidir, çünki keçmiş statistik məlumatlar gələcək perspektivlərin zəif proqnozlaşdırıcıları ola bilər.

Müqayisəli göstəricilər – oxşar şirkətlər arasında müqayisə

Maliyyə əmsallarının müqayisəsi maliyyə analizinin aparılmasının yalnız bir üsuludur. Maliyyə analitikləri faiz analizindən də istifadə edə bilərlər ki, bu da bir sıra rəqəmlərin bir baza məbləğindən faizlə azaldılmasını nəzərdə tuturdu.

Maliyyə bazarı

Maliyyə bazarı (lat. financia — mövcudluq, gəlir) — qiymətli kağızların, qiymətli metalların, valyutaların və digər investisiya alətlərinin borc alınması, buraxılması, alqı-satqısı ilə əlaqəli iqtisadi münasibətlər sistemi.

Maliyyə bazarında kapitalın səfərbər edilməsi, kreditlərin verilməsi, mübadilə əməliyyatlarının həyata keçirilməsi və vəsaitlərin istehsalda yerləşdirilməsi mövcuddur. Fərqli ölkələrdən borc verənlərin və borcalanların kapitalına tələb və təklifin birləşməsi dünya maliyyə bazarını təşkil edir.

Maliyyə bazarının tərkib hissələri bunlardır: kredit kapitalı bazarı (pul bazarı, kredit bazarı), valyuta bazarı, qiymətli kağızlar bazarı (ilkin, ikincil, üçüncü dərəcəli), sığorta və təkrarsığorta bazarı, qiymətli metal bazarı.

Maliyyə bazarının işini şirkətlər, banklar və digər kredit və maliyyə təşkilatları, birjalar təmin edir. Fərdi şəxslərin maliyyə bazarındakı əməliyyatlarda iştirakı milli qanunvericiliklə müəyyən edilir. Ölkədən asılı olaraq, maliyyə bazarının tənzimlənməsi tək bir qurum (Rusiyada olduğu kimi) və ya bir neçə qurum tərəfindən idarə edilə bilər.

== Tarixi ==

Dünya maliyyə bazarının elementləri feodalizm dövründə yenidən formalaşmağa başladı. Əmtəə-pul münasibətlərinin inkişafı və qiymətli kağızların meydana çıxması ilə kapital bazarı formalaşdı.

Maliyyə hüququ

Maliyyə hüququ — subyekti dövlət funksiyalarının həyata keçirilməsi üçün zəruri olan dövlət maliyyəsinin (dövlət və yerli özünüidarəetmə fondlarının vəsaitlərinin) formalaşması və xərclənməsi ilə bağlı münasibətlər olan hüquq normalarının sistemidir.

Maliyyə hüququnun hüquq və hüquq elminin bir sahəsi kimi ayrılması əsasən postsovet dövlətləri üçün xarakterikdir. Romano-German hüquq ailəsi ölkələrində dövlət maliyyəsi tam hüquqlu ayrıca hüquq sahəsindən daha çox inzibati və ictimai hüquq çərçivəsində hüquqi tədqiqatların nisbətən müstəqil sahəsi kimi nəzərdən keçirilir.

== Predmeti ==

Maliyyə hüququnun predmetinə əsasən vergi münasibətləri və müxtəlif səviyyələrdə büdcələrin formalaşdırılması və icrası üzrə fəaliyyətlər (dövlət vəsaitlərinin xərclənməsi, onların məqsədyönlü və səmərəli istifadəsinə nəzarət) daxildir.

Sovet dövründə bank və sığorta sahəsində dövlət inhisarçılığı, o cümlədən valyuta inhisarı şəraitində müvafiq münasibətlərin tənzimlənməsi də maliyyə hüququna daxil edilirdi. İndi maliyyə hüququnun bir hissəsi kimi yalnız pul tədavülü və valyuta əməliyyatlarının tənzimlənməsinin nəzərə alınması nisbətən adi haldır, halbuki bank və sığorta işinin tənzimlənməsi mülki hüquq və inzibati hüquq elementləri olan mürəkkəb bir sahəyə çevrilmişdir.

== Xüsusiyyətləri ==

həm inzibati, həm də təşkilati münasibətlərin (məsələn, büdcə vəsaitlərinin ayrılması) və dövlət və özəl qurumların mülkiyyət münasibətlərinin (vergi öhdəlikləri kimi) tənzimlənməsi;

inzibati hüquqla sıx əlaqə: dövlət pullarının xərclənməsi istiqamətləri dövlət funksiyalarının icrasından ayrılmazdır;

inzibati qanunvericiliyin və doktrinanın inkişafının müasir tələblərdən geri qaldığı şəraitdə öz təbiətinə görə inzibati hüquqa aid olan prosedurların postsovet maliyyə hüququ çərçivəsində formalaşdırılması; məsələn, vergi yoxlamaları və vergi qanunvericiliyinin pozulmasına görə məsuliyyətə cəlb edilmə prosedurları belə formalaşdırıldı;

tənzimləmə predmetinin parçalanması: məsələn, vergi münasibətləri maliyyə hüququnun predmetinə daxil edilir, əks münasibətlər, məsələn, büdcədən sosial ödənişlərlə bağlı olanlar isə sosial təminat hüququ çərçivəsində nəzərdən keçirilir; dövlət maliyyəsinin formalaşması və xərclənməsi ilə bağlı münasibətlərin hüquqi mahiyyəti pul dövriyyəsinin və valyuta əməliyyatlarının tənzimlənməsindən əsaslı şəkildə fərqlənir.

== Ədəbiyyat ==

Нобель Петер. Швейцарское финансовое право и международные стандарты. М.: Инфотропик Медиа.

Maliyyə iqtisadiyyatı

Maliyyə iqtisadiyyatı — "pul fəaliyyətində cəmləşmə" ilə xarakterizə olunan iqtisadiyyatın bir hissəsidir ki, burada "əməliyyatın hər iki tərəfində bu və ya digər növ pullar görünə bilər". Beləliklə, real iqtisadiyyatla əlaqəli qiymətlər, faiz dərəcələri və səhmlər kimi maliyyə dəyişkənlərinin əlaqəsi ilə maraqlanır. İki əsas sahəyə malikdir: varlıq qiymətləri və korporativ maliyyə; birincisi kapital təmin edənlərin, yəni investorların, ikincisi kapital istifadəçilərinin baxış nöqtəsidir. Beləliklə, maliyyənin çox hissəsi üçün nəzəri əsaslar yaradır.

Mövzu “iqtisadi məkanların həm məkanda, həm də zamanında qeyri-müəyyən bir mühitdə paylanması və yerləşdirilməsi” ilə əlaqədardır. Nəticə etibarilə, maliyyə bazarları və nəticədə ortaya çıxan iqtisadi və maliyyə modelləri və prinsipləri kontekstində qeyri-müəyyənlik qarşısında qərarların qəbul edilməsinə və qəbul edilə bilən fərziyyələrdən sınaq və ya siyasi nəticələr çıxarılmasına yönəlmişdir. Mikroiqtisadiyyat və qərar nəzəriyyəsinin əsasları üzərində qurulmuşdur.

Maliyyə ekonometriyi, bu münasibətləri parametrləşdirmək üçün ekonometrik metodlardan istifadə edən maliyyə iqtisadiyyatının bir hissəsidir. Riyazi maliyyə, maliyyə iqtisadiyyatı tərəfindən təklif olunan riyazi və ya ədədi modelləri əldə edəcək və genişləndirəcəkdir. Burada iqtisadi nəzəriyyə ilə uyğunlaşmaqdan çox riyazi tutarlılığa diqqət yetirilir.

Maliyyə nəzarəti

Maliyyə nəzarəti — təsərrüfat subyektlərinin və rəhbərliyin fəaliyyətinin maliyyə və əlaqəli məsələlərini onun təşkilinin konkret forma və üsullarından istifadə etməklə yoxlamaq üçün tədbirlər və əməliyyatlar məcmusudur.

== Mahiyyəti ==

Maliyyə nəzarəti təsərrüfat subyektlərinin fəaliyyətində maliyyə və onunla əlaqədar olan məsələlərin işlənməsi, həmçinin onun təşkilinin özünəməxsus metodlarının və formalarının dəyişməsi üzrə əməliyyatların məcmusudur. Maliyyə nəzarəti iqtisadiyyatda milli məhsulun natural və dəyər göstəriciləri tarazlığındakı pozuntuları, makro və mikro iqtisadi tənzimləmə prosesində bu və ya digər uyğunsuzluqları aşkara çıxarmaq üçün alət kimi istifadə olunur. Maliyyə nəzarəti sferasına pulun istifadə olunması ilə həyata keçirilən bütün əməliyyatlar daxildir. Bu zaman ilk növbədə maliyyə ehtiyatlarının formalaşdırılması, həmçinin. fəaliyyətin bütün növləri üzrə pul vəsaitləri fondlarının qarşılıqlı əlaqələri qeyd edilməlidir

Konkret olaraq maliyyə nəzarətinə aşağıdakı istiqamətlər daxildir:

iqtisadi qanunların tələblərinə nəzarət olunması

məcmu ictimai məhsulun dəyərinin və milli gəlirin bölgüsü və yenidən bölgüsü

büdcənin tərtib edilməsi və büdcə nəzarəti

vergi nəzarəti

Sadalanan istiqamətləri baxımından maliyyə nəzarəti aşağıdakıların düzgünlüyünü əhatə edir:

dəyər göstəricilərinin formalaşmasının və təsərrüfat subyektlərinin fəaliyyətinin maliyyə nəticələrinin

büdcənin və büdcədənkənar fondların tərtib olunmasının və icrasının

qeyri-kommersiyatəşkilatlarınınsmetasınınxərclənməsinin

büdcə vəsaitlərinin məqsədli istifadəsinin

vergi ödənişlərinin, vergi ayırmalarının tamlığının və vaxta müvafiqliyinin

D. Q. Çernik maliyyə nəzarətinin mahiyyətini bu qaydada açıqlayır:

"Maliyyə nəzarəti maliyyənin nəzarət funksiyasının həyata keçirilməsinin forması kimi çıxış edir. Onun məzmunu və təyinatı təsərrüfat subyektlərinin, sahə (idarə) və ərazi idarəetmə subyektlərinin maliyyə fəaliyyətinin yoxlanılmasından ibarət olur.

Maliyyə nəzarəti aşağıdakı vəzifələrin yerinə yetirilməsinə xidmət edir:

maliyyə vəsaitlərinə olan tələbatlar və vəsaitlərin formalaşması arasında tarazlığın təmin edilməsi;

dövlət büdcəsi qarşısında maliyyə öhdəliklərinin tam və vaxtında təmin edilməsi;

müəssisə və təşkilatların pul vəsaitlərindən səmərəli istifadə olunmasına, uçot və hesabat işlərinin düzgün qurulmasına kömək etmək;

qüvvədə olan qanunvericilik və normativ aktlara riayət olunmasına nəzarəti gücləndirmək;

müəssisələrin xarici-iqtisadi fəaliyyətində yüksək fəallığa nail olunmasına köməklik etmək

Beləliklə, demək olar ki, maliyyə nəzarəti – xüsusi forma və üsul tətbiq etməklə təsərrüfat və idarəetmə obyektlərinin maliyyə fəaliyyətinin və onunla bağlı əməliyyatların yoxlanması məcmusundan ibarətdir

== Məzmunu ==

Məlumdur ki, maliyyə bir kateqoriya olaraq pul fondlarının yaradılması və istifadəsi, gəlirlərin meydana çıxması ilə bağlı olan bölgü münasibətləridir. Eyni zamanda maliyyənin fəaliyyət göstərməsi istehsal fondlarından səmərəli istifadəni, istehsalın qiymət strukturunu tənzimləyir, yönəldiyi obyektləri stimullaşdırır, nizamlayır və möhkəmləndirir.

Maliyyə bölgü kateqoriyası olduğundan onun bölgüdə iştirakı şəksizdir.

Maliyyə piramidaları

Piramida sxemi (Ponzi sxemi) — sərmayə qoymaq, mal satmaq və ya xidmətlər göstərməklə deyil, sxemdə iştirak edənlərin sayını artırmaqla nağd ödəmələr və ya başqa bir gəlir forması vədinə əsaslanan iş modeli. Sxem üzvlərinin sayı həndəsi irəliləmənin qanunlarına görə artdıqca, üzvlərin çoxunun qazanc əldə edə bilməməsi səbəbindən yeni gələnləri cəlb etmək mümkün olmayacaq.

Piramida sxemləri qeyri-sabitdir və çox vaxt qanunsuzdur. Bir neçə pilləli marketinq planları piramida sxemləri kimi təsnif edilmişdir.

== Konsepsiya və əsas modellər ==

Piramida sxemlərində təşkilatçılar müraciət edənləri işi qəbul etdikləri yeni üzvlərdən aldıqları pulun bir hissəsini yeni üzvlərə vəd edərək giriş haqqı ödəməyə məcbur edirlər. Toplanan vəsaitlərin bir hissəsi, hər hansı bir real iş görüb-etməməsindən asılı olmayaraq sxemin faydalı olduğu təşkilatçıların gəlirləridir. Sxemə üzvlüyün özü yeni gələnləri cəlb etməyə və piramidanın zirvəsinə pul köçürməyə davam etmək üçün güclü bir təşviq olur. Belə təşkilatlar nadir hallarda mal və ya xidmətləri real qiymətə satırlar. Bu sxem üçün əsas gəlir mənbəyi çox sayda yeni gələnləri cəlb etmək və ya mövcud üzvlərdən əlavə ödəniş tələb etməkdir.

Piramidaların davranışı eksponent bir böyümə cədvəlini çox yaxından izləyir.

Maliyyə qrupu

Maliyyə qrupu, Maliyyə-sənaye qrupu - qanunla nəzərdə tutulmuş qayda və şərtlərə uyğun olaraq, maliyyə-sənaye qrupunun yaradılmasına dair müqavilə əsasında öz aktivlərini tamamilə və ya qismən birləşdirmiş hüquqi şəxslərin (əsas və törəmə müəssisələrin) məcmusudur.

Tərkibində xarici hüquqi şəxslərin iştirak etdiyi maliyyə-sənaye qrupu transmilli maliyyə-sənaye qrupu hesab olunur.

Hökumətlərarası saziş əsasında yaradılan maliyyə-sənaye qrupları dövlətlərarası (beynəlxalq) maliyyə-sənaye qrupu statusuna malik olur.

Maliyyə-sənaye qrupuna muəssisələr, idarələr, təskilatlar, maliyyə-kredit idarələri, investisiya institutları daxil olur. Maliyyə-sənaye qrupları texnoloji və ya iqtisadi məqsədlərlə, əmtəə və xidmətlər satısının genisləndirilməsinə və rəqabət qabiliyyətinin yuksəldilməsinə yonəldilmis investisiya və digər layihə və proqramların həyata kecirilməsi ucun; istehsalın səmərəlilik və rəqabət qabiliyyətinin yuksəldilməsi, yeni is yerlərinin təskili ucun; səmərələsdirici kooperasiya əlaqələrinin yaradılması, ixrac potensialının artırılması, elmi-texniki tərəqqinin surətləndirilməsi, mudafiə muəssisələrinin konversiyası ucun yaradılır.

Maliyyə riski

Maliyyə riski — maliyyə resurslarının (pul vəsaitlərinin) itirilməsi ehtimalı ilə bağlı risk).

Maliyyə riskləri pul dövriyyəsinin yaranması və müxtəlif növ pul münasibətlərinin yaranması ilə eyni vaxtda yaranmışdır: investor — emitent, kreditor — borcalan, satıcı — alıcı, ixracatçı — idxalçı və s. Maliyyə riskləri bazar şəraitində sahibkarlıq fəaliyyətinin tərkib hissəsidir.

Adam Smit sahibkarlıq mənfəətinin mahiyyətini tədqiq edərək və təhlil edərək, sahibkarlıq fəaliyyəti ilə bağlı mümkün itkilərin kompensasiyası şəklində "risk ödənişi" kimi sahibkarlıq gəlirinin strukturunda belə bir komponenti qeyd etmişdir.

== Maliyyə risklərinin təsnifatı ==

Maliyyə riskləri üç növə bölünür:

Pulun alıcılıq qabiliyyəti ilə bağlı risklər;

Kapital qoyuluşu ilə bağlı risklər (investisiya riskləri);

Təşkilatın təsərrüfat fəaliyyətinin təşkili forması ilə bağlı risklər.

Pulun alıcılıq qabiliyyəti ilə bağlı risklər

Pulun alıcılıq qabiliyyəti ilə bağlı risklərə aşağıdakılar daxildir:

inflyasiya və deflyasiya riskləri;

valyuta riskləri;

likvidlik riskləri.

İnflyasiya riski pulun amortizasiyası (kapitalın real dəyəri) ehtimalı və inflyasiya səbəbindən real pul gəlirlərinin və mənfəətin azalması ilə əlaqələndirilir. İnflyasiya riskləri aktı:

bir tərəfdən, hazır məhsulun maya dəyərinin artması ilə müqayisədə istehsalda istifadə olunan xammalın, komponentlərin maya dəyərinin daha sürətli artımı istiqamətində;

digər tərəfdən, müəssisənin hazır məhsulları rəqiblərin oxşar məhsulları ilə müqayisədə daha tez bahalaşa bilər ki, bu da qiymətlərin aşağı salınması zərurətinə və müvafiq olaraq itkilərə səbəb olacaqdır.

Deflyasiya riski deflyasiya artdıqca qiymətlərin düşməsi riskidir ki, nəticədə biznesin aparılması üçün daha pis iqtisadi mühit yaranır və gəlirlər azalır.

Valyuta riski valyuta məzənnəsinin əlverişsiz ucuzlaşması riskinə aiddir.

Maliyyə savadlılığı

Maliyyə savadlılığı — Maliyyə savadlılığı fərdlərin büdcə, qənaət, borc alma və investisiya kimi təməl maliyyə anlayışları mövzusunda real iqtisadi şərtləri də nəzərə alaraq qəraralma qabiliyyətidir. İnsanların şəxsi maliyyə vəziyyətini necə idarə edəcəyi qabiliyyətini göstərən bir səviyyədir. Gündəlik həyatda insanlar qarşılaşdığı maliyyə vəziyyətlərinə qarşı öz problemlərini necə həll edə bilmə və planlı bir şəkildə qərarlar almanı göstərən kafilik, ya da qabiliyyətidir. Düzgün maliyyə qərarlarının verilməsi və fərdlərin maddi rifahının yaxşılaşdırılması üçün zəruri olan məlumatlılıq səviyyəsi, bilik, bacarıq, baxış və davranışlar toplusudur.

İƏİT – İqtisadi Əməkdaşlıq və İnkişaf Təşkilatı (ing. ing. Organization for Economic Co-operation and Development, OECD – demokratiya və bazar münasibətli iqtisadiyyat prinsipini qəbul edən inkişaf etmiş ölkələri birləşdirən beynəlxalq təşkilat) maliyyə savadlılığını bu şəkildə ifadə edir: "Maliyyə istehlakçılarının öz rifah hallarını yaxşılaşdıra bilmək üçün maliyyə məhsulları və konsepsiyalarını başa düşmək, maliyyə risklərini və imkanlarını qiymətləndirmək, məlumatlı seçimlər etmək və digər səmərəli addımlar atmaq üzrə bacarıqlar toplusudur".

Maliyyə savadlılığı anlayışı ABŞ və Avstraliyada Financial literacy (maliyyə savadlılığı), Kanada və İngiltərədə Financial capability (maliyyə qabiliyyəti) olaraq təyin olunmaqdadır.

== İstinadlar ==

== Xarici keçidlər ==

Uzunmüddətli qənaət və investisiyalar üçün maliyyə savadlılığı

Maliyyə savadlılığı Arxivləşdirilib 2017-06-06 at the Wayback Machine

Mərkəzi Bank "Maliyyə savadlılığı" layihəsi çərçivəsində tədbirlərini davam etdirir

Maliyyə savadlılığı. Layihə haqqında

Elmin İnkişafı Fondu "Gənc alimlər və maliyyə savadlılığı"

"Gənc alimlər və maliyyə savadlılığı" müsabiqəsi elan edilib

Finansal okuryazarlık nedir?